Polaris Renewable Energy Inc. (TSX:PIF) («Polaris Renewable Energy» o la «Compañía»), se complace en informar de sus resultados financieros y operativos para los tres y seis meses finalizados el 30 de septiembre de 2024

Este comunicado de resultados debe leerse junto con los estados financieros provisionales consolidados condensados de la empresa y el análisis y discusión de la dirección, que están disponibles en el sitio web de la empresa en www.PolarisREI.com y se han publicado en SEDAR+ en www.sedarplus.ca. Las cifras que figuran a continuación se expresan en dólares estadounidenses, salvo que se indique lo contrario.

Datos destacados:

- Producción de energía consolidada de 168.639 MWh en el tercer trimestre, frente a 178.877 MWh en el tercer trimestre del año pasado.

- La Compañía generó 17,7 millones de dólares en ingresos por venta de energía en el trimestre finalizado el 30 de septiembre de 2024, frente a los 18,8 millones del mismo periodo de 2023. Los menores ingresos se debieron, principalmente, a una menor producción en la instalación geotérmica de la Compañía en Nicaragua.

- El EBITDA ajustado fue de 12,4 millones de dólares en el periodo de tres meses finalizado el 30 de septiembre de 2024, frente a un EBITDA ajustado de 13,7 millones de dólares en el mismo periodo de 2023, como consecuencia del descenso de los ingresos, tal y como se ha explicado anteriormente.

- Los beneficios netos atribuibles a los accionistas de la Sociedad en el segundo trimestre de 2024 fueron de 451 dólares o 0,02 dólares por acción – básicos, frente a unos beneficios netos atribuibles a los accionistas de la Sociedad de 1.018 dólares o 0,05 dólares por acción – básicos en el trimestre comparativo de 2023.

- Los Costes Directos Consolidados y los Gastos Generales y Administrativos se mantuvieron planos durante los nueve meses finalizados el 30 de septiembre de 2024, en comparación con el mismo periodo de 2023, a pesar de la inclusión de un trimestre completo de costes operativos del Parque Solar Vista Hermosa en Panamá (que estuvo en construcción hasta abril de 2023).

- La reducción de la producción interanual fue una combinación de la menor hidrología en Perú en comparación con el mismo período del año anterior, así como de los descensos previstos y la menor producción de unidades binarias en Nicaragua. Aunque la producción en Nicaragua disminuyó de un año a otro, fue secuencialmente superior a la del cuarto trimestre de 2023 y el primer trimestre de 2024.

- La Compañía concluyó su proyecto de optimización de la fase 1 en la República Dominicana, consistente en la sustitución del 50% de sus paneles fotovoltaicos («PV») en la planta solar Canoa 1. Se espera que los paneles sustituidos aumenten la productividad de la planta en al menos un 15%.

- Durante el periodo de nueve meses finalizado el 30 de septiembre de 2024, la Compañía generó 26,0 millones de dólares en flujo de caja neto procedente de actividades de explotación, finalizando con una posición de tesorería de 46,4 millones de dólares, incluyendo el efectivo restringido.

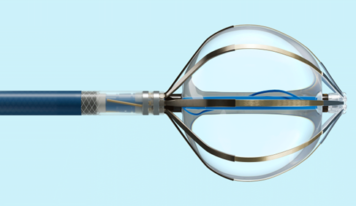

- Con posterioridad al cierre del trimestre, el 29 de octubre de 2024, la Compañía anunció que había firmado un Acuerdo de Aportación de Capital («ECCA») con respecto a Punta Lima Wind Farm LLC («PLWF» o el «Proyecto»), una filial propiedad al 100% de Santander Bank N.A. («Santander»). El Proyecto explota un parque eólico terrestre con una capacidad nominal de 26,0 MW situado en el municipio de Naguabo, Puerto Rico. La transacción se está completando utilizando una estructura de capital fiscal que dará lugar a que Polaris, a través de una filial de su propiedad, opere el proyecto y Santander retenga una participación de capital fiscal en el proyecto. La aportación de capital acordada es de 20 millones de dólares. La operación está sujeta a las condiciones de cierre habituales, incluida la aprobación de la adquisición por los organismos reguladores locales. El cierre de la operación está previsto para el primer trimestre de 2025.

Resumen operativo y financiero

Durante los tres meses finalizados el 30 de septiembre de 2024, la producción eléctrica trimestral consolidada fue inferior a la del mismo periodo de 2023. Esto se debió principalmente a una disminución de la producción de la instalación geotérmica de Nicaragua y a una estación seca por debajo de lo normal en Perú.

La producción en Nicaragua fue inferior de un año a otro como resultado de los descensos típicos en la producción de vapor, así como de la menor producción de la unidad Binaria. La Compañía tomó la decisión de reducir la producción de la unidad Binaria para mantener las disminuciones del campo de vapor dentro de nuestro rango objetivo. Es importante señalar que el trimestre actual sigue siendo el de mayor producción de la planta de San Jacinto de los últimos cuatro trimestres.

La producción consolidada en Perú durante los tres meses finalizados el 30 de septiembre de 2024 fue un 11% inferior a la del periodo comparativo de 2023 debido a una menor disponibilidad de recursos.

La instalación de Canoa 1 en la República Dominicana aumentó la generación en un 9% hasta 16.476 MWh en los tres meses finalizados el 30 de septiembre de 2024, frente a los tres meses finalizados el 30 de septiembre de 2023. Este aumento refleja la mayor productividad de los nuevos paneles solares, cuya instalación finalizó la empresa a finales del tercer trimestre de 2024.

Para Ecuador, en el tercer trimestre de 2024, la producción esperada de HSJM de 6.535 MWh estuvo en línea con la producción del período comparativo de 2023.

Asimismo, el Parque Solar Vista Hermosa en Panamá, conectado a la red eléctrica en abril de 2023, produjo 4.447 MWh, en línea con las expectativas de la Compañía para los tres meses finalizados el 30 de septiembre de 2024.

«Estoy satisfecho con la generación de EBITDA y cash flow en el trimestre actual, a pesar de que siempre es un trimestre estacionalmente débil para nosotros debido a la estacionalidad en Perú, que fue incluso inferior a lo normal. Esto también ha sido posible gracias a las continuas medidas de control de costes y a la disminución de los gastos generales y administrativos, algo que merece la pena destacar en el actual entorno económico. Además, estoy muy entusiasmado con el reciente anuncio de adquisición de Punta Lima. Completa nuestro mix de generación, acelera nuestra estrategia de diversificación y aumenta nuestra capacidad de crecimiento orgánico», ha declarado Marc Murnaghan, Consejero Delegado de Polaris Renewable Energy.

Declaraciones cautelares

El presente comunicado de prensa contiene «información prospectiva» en el sentido de la legislación canadiense aplicable en materia de valores, que puede incluir, entre otras, proyecciones financieras y de otro tipo, así como afirmaciones sobre acontecimientos futuros o resultados futuros

Fuente Comunicae